La comptabilité est un élément clé pour toute entreprise, quel que soit le pays où elle exerce.

En Turquie, la comptabilité repose sur des règles et des normes spécifiques qui permettent d’assurer la transparence et la conformité avec les obligations légales et fiscales. Ce guide explique en détail le fonctionnement de la comptabilité en Turquie, en abordant son cadre juridique, ses principes comptables, ses obligations fiscales et les particularités locales.

1. Cadre juridique de la comptabilité en Turquie

La comptabilité en Turquie est régie par plusieurs lois et règlements, qui forment la base des obligations comptables des entreprises. Voici les principaux textes législatifs et réglementaires :

- Le Code de Commerce Turc (TCC – Türk Ticaret Kanunu) : Ce code est une des principales sources du droit des affaires en Turquie. Il régit les entreprises, leurs obligations comptables et financières, ainsi que la publication de leurs états financiers.

- La loi sur l’impôt sur le revenu et l’impôt sur les sociétés (GVK et KVK) : Ces lois définissent le cadre fiscal en Turquie et spécifient les modalités de calcul et de déclaration des impôts pour les entreprises.

- Le Plan Comptable Uniforme (Tek Düzen Hesap Planı – TDHP) : Ce plan est un cadre standardisé pour la comptabilité des entreprises en Turquie, garantissant l’harmonisation des pratiques comptables.

Le respect de ces lois est obligatoire pour toutes les entreprises opérant en Turquie, quelle que soit leur taille. Le non-respect de ces obligations peut entraîner des sanctions fiscales et juridiques.

2. Le Plan Comptable Uniforme (TDHP)

En Turquie, le Plan Comptable Uniforme (TDHP) est un cadre comptable qui détermine les comptes que les entreprises doivent utiliser dans leur comptabilité. Ce système est aligné sur les normes comptables internationales, tout en tenant compte des spécificités locales.

Les comptes du plan comptable turc sont organisés en classes, chacune ayant une fonction spécifique :

- Classe 1 : Comptes d’actifs

- Classe 2 : Comptes de passifs

- Classe 3 : Comptes de produits

- Classe 4 : Comptes de charges

- Classe 5 : Comptes de résultats

Ce système permet de garantir la transparence et la cohérence des rapports financiers, tout en facilitant la révision et la supervision des autorités fiscales.

3. Principes comptables en Turquie

Les entreprises en Turquie doivent suivre des principes comptables reconnus, principalement issus des normes comptables internationales (IFRS) et adaptés au contexte turc. Parmi les principaux principes comptables appliqués en Turquie, on peut citer :

- Principe de continuité d’exploitation : Les états financiers doivent être établis en supposant que l’entreprise continuera ses activités dans un avenir prévisible.

- Principe de prudence : Les entreprises doivent reconnaître les pertes potentielles dès qu’elles sont connues, même si elles ne sont pas encore réalisées.

- Principe de clarté : Les informations comptables doivent être présentées de manière claire et compréhensible, permettant aux utilisateurs de prendre des décisions informées.

- Principe d’indépendance des exercices : Les revenus et les dépenses doivent être comptabilisés dans la période où ils sont réalisés, indépendamment du moment du paiement.

- Principe de permanence des méthodes : Les méthodes comptables choisies doivent être appliquées de manière continue d’une période à l’autre.

Ces principes sont essentiels pour garantir la fiabilité des informations comptables et la transparence financière.

4. Obligations fiscales et comptables des entreprises en Turquie

En Turquie, les entreprises doivent respecter un certain nombre d’obligations fiscales et comptables, notamment en matière de tenue des registres et de déclarations fiscales.

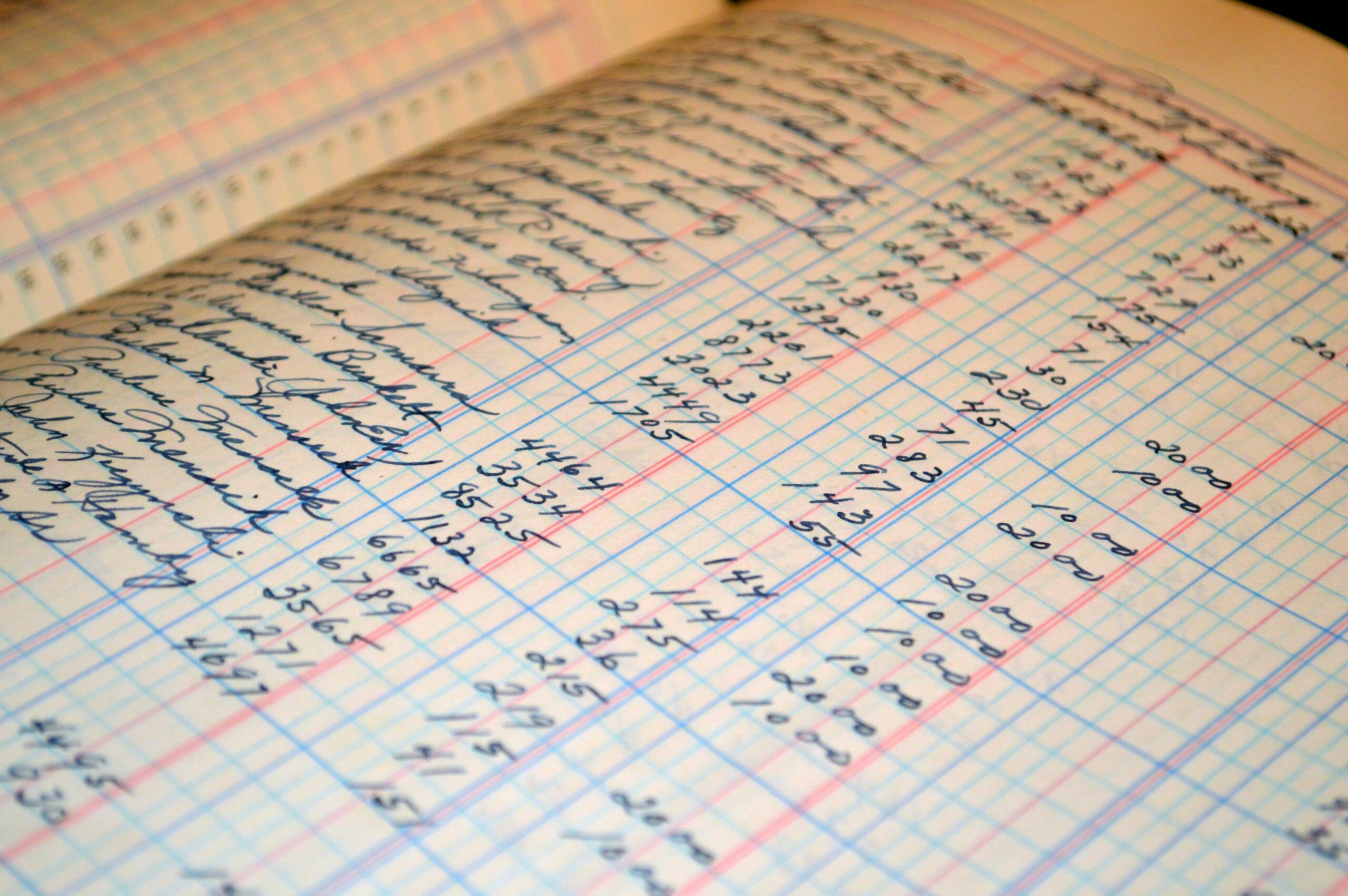

a. Tenue des livres comptables

Toutes les entreprises en Turquie sont tenues de tenir des livres comptables en conformité avec le Plan Comptable Uniforme. Les principaux livres à tenir incluent :

- Le grand livre (Defter-i Kebir) : Ce livre contient l’enregistrement de toutes les transactions financières de l’entreprise, classées par compte.

- Le journal (Yevmiye Defteri) : Ce registre répertorie toutes les transactions dans l’ordre chronologique.

- Le livre des inventaires (Envanter Defteri) : Ce document récapitule les actifs et les passifs de l’entreprise à la fin de chaque exercice comptable.

Les entreprises doivent également préparer des états financiers annuels, tels que le bilan et le compte de résultats.

b. Déclarations fiscales et paiements d’impôts

En Turquie, les entreprises doivent effectuer plusieurs déclarations fiscales :

- Déclaration d’impôt sur les sociétés (Kurumlar Vergisi Beyannamesi) : Elle doit être soumise chaque année pour calculer l’impôt sur les sociétés, qui est actuellement de 25 %.

- Déclaration de TVA (Katma Değer Vergisi – KDV) : La TVA en Turquie est généralement de 18 %, mais il existe des taux réduits pour certains produits et services. La déclaration de TVA doit être effectuée mensuellement.

- Déclaration de taxe sur les salaires : Les entreprises doivent également soumettre des déclarations mensuelles pour les salaires de leurs employés et payer les cotisations de sécurité sociale.

Le respect de ces obligations est crucial pour éviter des pénalités fiscales, qui peuvent être importantes en cas de retard ou de non-conformité.

5. Particularités comptables en Turquie

a. Les normes IFRS pour les grandes entreprises

Depuis 2005, la Turquie a adopté les Normes Internationales d’Information Financière (IFRS) pour les sociétés cotées à la bourse d’Istanbul (Borsa İstanbul). Les entreprises qui ne sont pas cotées ne sont pas obligées de suivre les IFRS, mais beaucoup choisissent de le faire pour attirer les investisseurs étrangers et se conformer aux standards internationaux.

b. Comptabilité des devises étrangères

De nombreuses entreprises turques traitent avec des partenaires étrangers et doivent donc enregistrer des transactions en devises étrangères. En Turquie, les fluctuations de change peuvent avoir un impact important sur les résultats financiers, surtout dans un contexte de volatilité économique.

Les entreprises doivent suivre des règles spécifiques pour convertir les devises étrangères en livres turques (TRY) et comptabiliser les différences de change dans leurs états financiers. Ces ajustements sont généralement enregistrés en fin d’exercice.

c. Comptabilité de l’inflation

Historiquement, la Turquie a été confrontée à des périodes d’inflation élevée. Bien que la situation ait été relativement stable ces dernières années, la comptabilité de l’inflation reste un sujet important pour les entreprises. En période de forte inflation, les entreprises doivent ajuster leurs états financiers pour refléter la perte de valeur de la monnaie et l’impact de l’inflation sur les actifs et les passifs.

6. Le rôle du comptable et de l’expert-comptable en Turquie

En Turquie, les entreprises doivent souvent recourir à des experts-comptables pour assurer la conformité de leur comptabilité et de leurs obligations fiscales. Il existe deux types principaux de comptables en Turquie :

- Le comptable (Muhasebeci) : Il est chargé de la tenue des livres comptables, de la préparation des états financiers et de la gestion quotidienne des comptes.

- L’expert-comptable agréé (Serbest Muhasebeci Mali Müşavir – SMMM) : Il possède des qualifications supplémentaires et est habilité à certifier les états financiers des entreprises et à les représenter devant les autorités fiscales.

Dans certains cas, notamment pour les grandes entreprises, il est également nécessaire de faire appel à un expert-comptable juré (Yeminli Mali Müşavir – YMM), qui a des responsabilités supplémentaires en matière d’audit fiscal et de certification.

7. Les audits financiers et les contrôles fiscaux

Les entreprises en Turquie peuvent être soumises à des audits financiers obligatoires, en particulier si elles sont cotées en bourse ou si elles dépassent certaines limites de chiffre d’affaires. Ces audits sont réalisés par des cabinets d’audit indépendants et visent à vérifier la conformité des états financiers avec les normes comptables et les règlements en vigueur.

En plus des audits financiers, les entreprises peuvent également faire l’objet de contrôles fiscaux par les autorités turques. Ces contrôles peuvent être aléatoires ou ciblés en fonction des risques perçus. Ils visent à s’assurer que les entreprises respectent leurs obligations fiscales, telles que le paiement de la TVA et de l’impôt sur les sociétés.

8. Les réformes récentes et les évolutions à venir

Ces dernières années, la Turquie a entrepris plusieurs réformes pour moderniser son système comptable et fiscal. Parmi ces réformes, on peut citer l’introduction de la facturation électronique (e-fatura) et de la comptabilité électronique (e-defter), qui permettent aux entreprises de soumettre leurs documents fiscaux de manière électronique, réduisant ainsi la paperasse et facilitant les contrôles.

En conclusion, la comptabilité en Turquie repose sur un cadre solide, alliant des principes internationaux à des spécificités locales. Il est essentiel pour les entreprises de comprendre ces règles et de s’y conformer pour assurer leur succès dans le pays. Les récents développements, notamment l’introduction de la comptabilité électronique, montrent que la Turquie s’efforce de moderniser son système pour faciliter la vie des entreprises et attirer les investisseurs étrangers.

Comments are closed